|

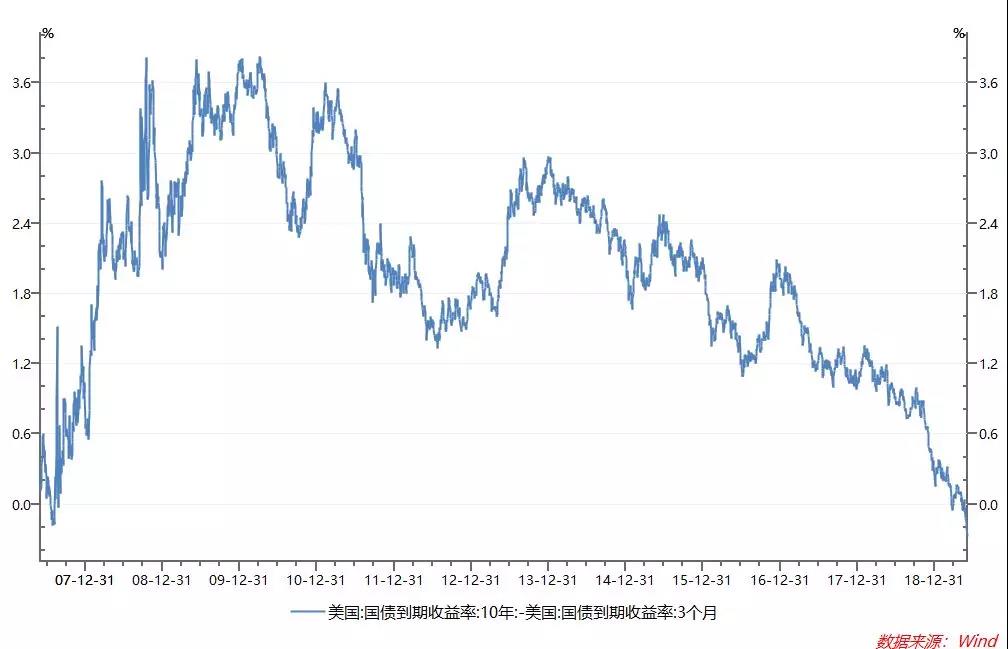

美联储票委首次正面支持降息,全球货币政策新一轮放松渐行渐近。 当地时间6月3日,今年拥有投票权的委员、圣路易斯联储主席布拉德表示,美联储可能很快就有理由降息,以便提振通胀。 摩根大通预计美联储可能在今年降息两次。中国市场上,降准的呼声也逐渐加强。 刚刚,澳洲联储也宣布降息25个基点至1.25%,此为历史最低水平,符合市场预期。此次降息也是澳洲联储2016年8月来首次降息。 政策放松概率提升 美国圣路易斯联储主席布拉德(James Bullard)是首位表示近期事态可能需要央行做出反应的美联储官员。 他表示,鉴于全球贸易局势以及美国通胀疲弱对经济增长构成的风险不断上升,美国“可能很快”就会降息。 布拉德称,虽然美联储无法对美国和其他主要贸易国家之间迅速演变的贸易争端的每一个变化做出反应,但最近发生的事件,比如对墨西哥进口商品出人意料地宣布新关税,已经造成了不确定性上升,随着全球经济放缓,这可能会反映在美国宏观经济的表现之中。 他说,美联储“面临的经济增长预计将更加缓慢,由于全球贸易体制的不确定性,经济放缓的程度可能比预期的更严重”。此外,通胀和通胀预期都低于目标水平,而美国国债收益率曲线发出的信号似乎表明,当前的政策利率设定过高。 市场似乎已经笃定美联储将在今年降息。芝商所(CME)按照联邦基金利率期货的交易计算得出,目前交易员认为12月美联储降息的概率接近98%,而一周前和一个月前该数据为77%和49%。 中国市场上,降准的呼声也在增强。一是因为近期部分经济指标出现回落,外部环境恶化使得经济增长压力加大;二是近期国际油价暴跌,加上消费需求低迷抑制非食品的涨价和国内工业品价格的回落,通胀压力看来应当可控;三是6月多种因素导致流动性供求存在缺口,需要央行给予流动性支持。 中金公司报告指出,在全球经济下行压力日益明显的当下,货币政策放松是大势所趋。 根源在于全球经济放缓 5月下旬以来,美国10年国债收益率更快下行,直接导致美债期限利差从5月23日起持续倒挂,且倒挂幅度不断加深。 6月3日,美国3个月期与10年期国债收益率已倒挂28个基点,是2008年金融危机过后倒挂程度最深的一次。

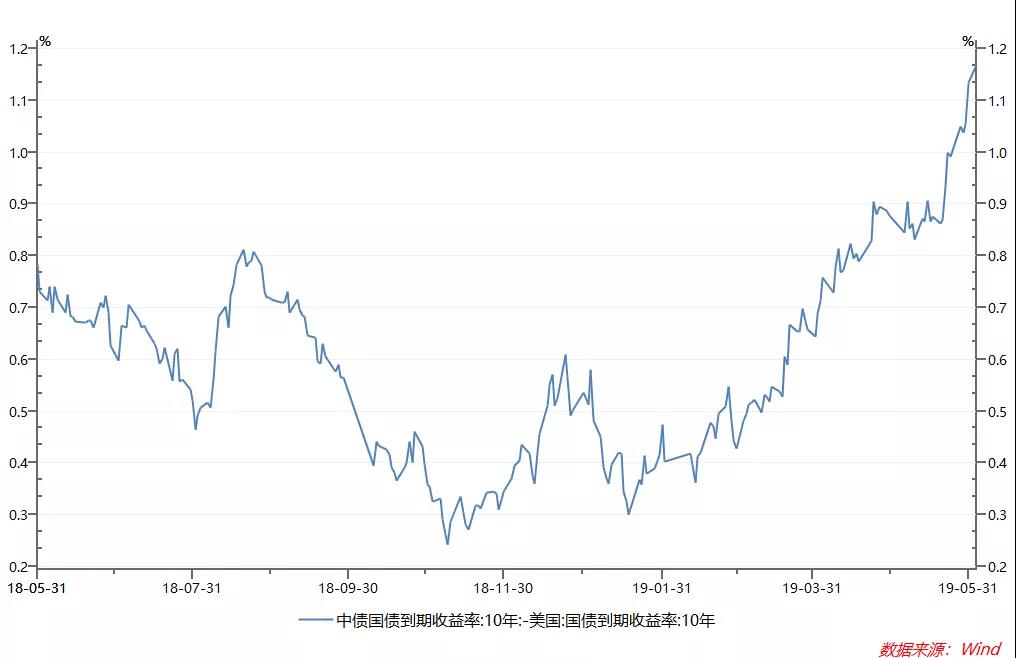

从历史数据看,美债收益率的持续倒挂是美国经济以及美元资产价格大幅调整的领先指标。 长期限美债收益率下行,表明市场在下调对未来美国经济与通胀走势的评估。长短期限利率倒挂,说明市场预计美联储将会降息,短债利率受美联储观望而相对稳定,但长债利率更多受基本面预期的影响,长债率先下行致使两者倒挂。 国盛证券研报指出,当前全球贸易、制造业面临第二轮下跌。 该报告称,5月之后,韩国出口同比、大宗商品价格同比跌幅双双扩大,这指向全球贸易、制造业很可能在进入第二轮下跌过程。5月全球主要经济体国债收益率的下行,以及风险资产的回调,很大程度上是在反映这个过程。 在这一担忧之下,近期风险资产跌声四起,避险资产风生水起,全球金融市场再次开启避险模式! 股市:美股创下近三个月来的新低 汇市:利率下滑抑制美元升势,美元指数连续两日大跌 商品:油价降至2月以来的新低 债市:美债利率创2017年9月以来新低,收益率曲线倒挂程度继续加深 黄金:COMEX金价升破1300美元 值得一提的是,由于最近美债收益率大幅下行,中美利差持续扩大至超过110个基点。

这一背景下,中国债券的性价比再度凸显,特别是美元指数高位调整,缓和了人民币汇率贬值压力。随着人民币汇率趋稳,外资投资中国债券的顾虑将减轻。 中金公司固收研究团队指出,在中美利差大幅扩大的情况下,中国国债收益率的下行空间也将明显打开,可能会回到2016年的低点,比如中国10年国债收益率回落到2.6%-2.8%的水平。 对于权益投资者来说,有机构建议考虑转债,借助转债的防御性,为下一次上涨做好准备。国泰君安证券研报指出,当前转债市场已经出现大量到期收益率在3%以上的标的,考虑到很多转债可以用来质押融资,预期加杠杆后的持有到期收益率可以做到3.5%-4%,这与期限偏短的信用债票息相当,凸显了较强的配置价值。 【免责声明】 凡本站未注明来源为投资观察界:www.tzgcjie.com的所有作品,均转载、编译或摘编自其它媒体,转载、编译或摘编的目的在于传递更多信息,并不代表本站赞同其观点和对其真实性负责。其他媒体、网站或个人转载使用时必须保留本站注明的文章来源,并自负法律责任。 如您不希望作品出现在本站,可联系我们要求撤下您的作品。联系邮箱:xinxifankuui@163.com

|

手机版

手机版